Secondo acconto imposte: chi può versare a gennaio 2025

Per i titolari di partita IVA che nell’anno precedente hanno dichiarato ricavi o compensi di ammontare non superiore a 170 mila euro è prevista la proroga al 16 gennaio 2025 del termine per il versamento del secondo acconto delle imposte sui redditi, in scadenza il 2 dicembre 2024.

Con il comunicato stampa MEF n. 136/2024, è stata confermata l’introduzione, in sede di conversione del D.L. 18 ottobre 2024, n. 155, di una norma che permette il rinvio del pagamento del secondo acconto imposte 2024. La misura ricalca quanto già previsto dall’art. 4 del D.L. 18 ottobre 2023, n. 145, per il secondo acconto imposte del 2023.

Questa opportunità riguarda esclusivamente le imposte dirette e le sostitutive e si accompagna alla possibilità di rateizzare i pagamenti in cinque rate mensili.

Indice

1. Chi può rinviare il versamento del secondo acconto imposte al 2025

2. L’ammontare dei ricavi o compensi per il rinvio del secondo acconto imposte

3. Soggetti che non possono rinviare il versamento del secondo acconto 2024

4. Quali somme è possibile versare a gennaio 2025

5. Modalità di versamento del secondo acconto imposte

1. Chi può rinviare il versamento del secondo acconto imposte al 2025

Sono ammessi al rinvio del versamento del secondo acconto imposte 2024 i contribuenti che soddisfano contestualmente tutte le condizioni di seguito elencate:

- persone fisiche;

- titolari di partita IVA, con attività aperta almeno dal 2023;

- ricavi o compensi dichiarati, per il 2023, non superiori a 170.000 euro.

OSSERVA – Si osservi che il comunicato stampa fa generico riferimento ai titolari di partita IVA; tuttavia, la misura è stata annunciata come identica a quella assunta l’anno scorso, e quindi limitata ai soli titolari di partita IVA che esercitano l’attività in forma individuale.

Tenuto conto delle ulteriori indicazioni fornite dall’Agenzia delle Entrate con la Circolare n. 31/E del 9 novembre 2023 si evidenzia quanto segue:

- si deve trattare di persone fisiche titolari di partita IVA (ovvero la posizione IVA deve risultare ancora aperta), e che dispongano del dato di riferimento relativo all’ammontare dei ricavi o compensi conseguiti nel 2023 (dichiarati nel modello Redditi 2024 anno di imposta 2023);

- nel caso delle imprese familiari rilevano i ricavi complessivamente conseguiti nel 2023; laddove gli stessi si attestino entro la soglia dei 170.000 euro, sarà solo il titolare dell’impresa a porter rinviare l’acconto imposte, in quanto soggetto titolare di partita IVA.

2. L’ammontare dei ricavi o compensi per il rinvio del secondo acconto imposte

L’Agenzia delle Entrate, con Circolare n. 31/E del 9 novembre 2023, aveva precisato che i ricavi rilevanti dovessero essere individuati tenendo in considerazione tutte le voci di ricavo, non solo quelle tipiche, ed anche il valore normale dei beni destinati al consumo personale o familiare dell’imprenditore.

In discontinuità con le indicazioni dell’Agenzia, successivamente Assosoftware aveva assunto una posizione in parte diversa (comunicato stampa del 13 novembre 2023), assumendo come valore rilevante quello dei soli ricavi tipici, ex art. 85 del TUIR, lettere a) e b). Quanto sopra sia per ragioni di continuità rispetto alle indicazioni fornite dall’Agenzia stessa in altre occasioni, sia per esigenze tecniche di reperimento dei valori di interesse da specifici campi presenti nel modello Redditi.

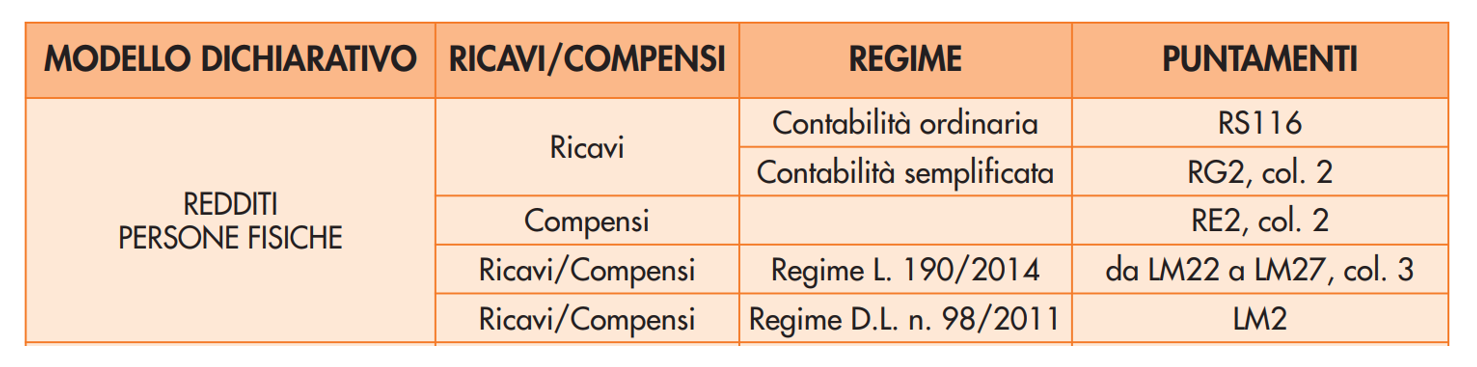

In tale comunicato stampa Assosoftware aveva indicato i seguenti righi del modello Redditi quale punto di riferimento per la verifica della soglia dei 170.000 euro.

Tali indicazioni si ritiene restino tutt’ora valide ed applicabili:

3. Soggetti che non possono rinviare il versamento del secondo acconto 2024

Come si è detto, possono rinviare il versamento del secondo acconto imposte (o unico acconto imposte, come a suo tempo già chiarito dalla Circolare ADE n. 31/E/2023) le persone fisiche titolari di partita IVA, nel rispetto del requisito dell’ammontare dei ricavi o compensi 2023 entro 170.000 euro.

Ne deriva che in alcun caso potranno rinviare il versamento dell’acconto le persone giuridiche (società di qualsiasi genere, studi associati, enti) e nemmeno le persone fisiche che non sono titolari di partita IVA quali, ad esempio, i soci e i collaboratori familiari, salvo che non si tratti di contribuenti che conseguono redditi da partecipazione ma che, contemporaneamente, sono anche a loro volta titolari di partita IVA individuale che rispetta la soglia di onorari o ricavi individuata dalla misura.

4. Quali somme è possibile versare a gennaio 2025

Contrariamente a quanto si era ipotizzato in un primo momento, in base alle prime informazioni trapelate, anche quest’anno i pagamenti rinviabili sono esclusivamente quelli relativi alle imposte dirette:

- IRPEF;

- Cedolare secca;

- IVIE (Imposta sugli immobili all’estero);

- IVAFE (Imposta sulle attività finanziarie estere);

- Imposta sostitutiva per contribuenti in regime forfettario o di vantaggio.

ATTENZIONE – Dovrà invece essere regolarmente onorato entro il termine del 2 dicembre 2024, senza possibilità di rinvio, il versamento dei contributi previdenziali (Artigiani, Commercianti e Gestione Separata INPS) emergenti dal quadro RR.

OSSERVA – In caso di adesione al concordato biennale, la maggiorazione d’acconto si ritiene possa seguire le stesse scadenze del secondo acconto, in ragione di quanto disposto dagli artt. 20 e 31 del D.Lgs. 13/2024 che, almeno stando al comunicato stampa, non verranno derogate dalla norma con la quale sarà effettivamente introdotta la proroga.

5. Modalità di versamento del secondo acconto imposte

I contribuenti ammessi al versamento posticipato del secondo acconto imposte possono optare per:

- Unico versamento entro il 16 gennaio 2025, senza maggiorazioni.

- Rateizzazione in cinque rate mensili:

- Prima rata: scadenza 16 gennaio 2025, senza interessi.

- Rate successive: ogni 16 del mese.

Nel comunicato stampa non viene precisato l’aspetto afferente agli interessi di rateazione, ma si ritiene che verrà confermata, come lo scorso anno, l’applicazione di interessi come da art. 20, comma 2, D.Lgs. 9 luglio 1997, n. 241, al tasso del 4% annuo.

In occasione dell’analoga disposizione assunta l’anno scorso, la maggiorazione di interessi dovuta in caso di pagamento rateale era stata così sintetizzata da Assosoftware:

Dettaglio interessi rateazione:

| Rata |

Scadenza |

Interessi |

|---|---|---|

| 1 |

16 gennaio 2025 |

0% |

| 2 |

17 febbraio 2025 |

0,33% |

| 3 |

17 marzo 2025 |

0,66% |

|

4 |

16 aprile 2025 |

0,99% |

| 5 |

16 maggio 2025 |

1,32% |