Redditi forfetari: le cause ostative nel Rigo LM21

Ai fini della dichiarazione dei Redditi, i contribuenti in regime forfetario di cui all’art. 1, commi dal 54 a 89, legge n. 190/2014, sono tenuti a rendere specifiche dichiarazioni riguardanti la sussistenza dei requisiti necessari a godere del regime agevolato.

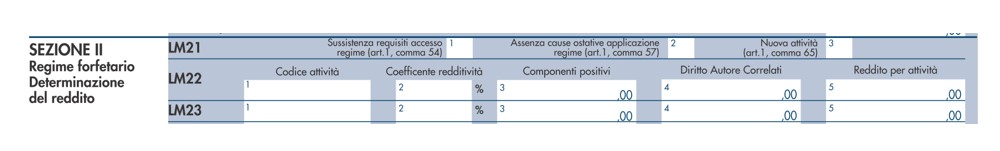

Nel corso di un precedente intervento (Redditi forfetari, attenzione alla compilazione del rigo LM21) ci siamo occupati della compilazione del rigo LM21 relativamente ai requisiti di accesso. In questa sede andremo ad approfondire l’assenza di cause ostative all’applicazione del regime (art. 1, comma 57), condizione necessaria per l’applicazione del regime agevolato, da segnalarsi mediante barratura della casella 2.

Indice

1. Le cause ostative

2. Regimi speciali IVA e redditi

3. Soggetti non residenti

4. Cessioni di terreni, fabbricati o mezzi di trasporto nuovi

5. Partecipazioni in società di persone, associazioni e imprese familiari

6. Partecipazioni in SRL

7. Attività prevalente verso datore di lavoro o ex datore di lavoro

8. Redditi di lavoro dipendente, assimilato e pensione conseguiti nell’anno precedente

Le cause ostative

Mediante la barratura della casella 2 il contribuente dichiara, con riferimento all’anno di imposta 2022, l’assenza di cause ostative per l’accesso o il mantenimento del regime forfetario, come meglio dettagliato nel seguito.

Regimi speciali IVA e redditi

Mediante la barratura della casella 2 il contribuente in particolare dichiara:

- di non essere soggetto che si avvale di regimi speciali ai fini dell’imposta sul valore aggiunto o di regimi forfetari di determinazione del reddito.

Soggetti non residenti

Mediante la barratura della casella 2 il contribuente dichiara inoltre:

-

- di non essere soggetto non residente, ad eccezione dei residenti in uno degli Stati membri dell’Unione europea o in uno Stato aderente all’Accordo sullo Spazio economico europeo che assicuri un adeguato scambio di informazioni, che produce nel territorio dello Stato italiano redditi che costituiscono almeno il 75 per cento del reddito complessivamente prodotto.

Cessioni di terreni, fabbricati o mezzi di trasporto nuovi

Mediante la barratura della casella 2 il contribuente dichiara:

- di non essere soggetto che effettua, in via esclusiva o prevalente, cessioni di fabbricati o porzioni di fabbricato, di terreni edificabili di cui all’art. 10, primo comma, numero 8), del D.P.R. n. 633/1972;

- di non essere soggetto che effettua, in via esclusiva o prevalente, cessioni di mezzi di trasporto nuovi di cui all’art. 53, comma 1, del D.L. n. 331/1993.

Partecipazioni in società di persone, associazioni e imprese familiari

Mediante la barratura della casella 2 il contribuente dichiara:

- di non essere soggetto che partecipa contemporaneamente a:

- Società di persone (escluse le società semplici che non esercitano attività di impresa);

- Associazioni (intese quali associazioni / studi professionali);

- Imprese familiari.

Attenzione – La presenza di una partecipazione in una delle fattispecie sovra elencate rappresenta una causa ostativa assoluta, che si verifica anche laddove la partecipazione sia detenuta solo a titolo di nuda proprietà. In caso di partecipazioni possedute in precedenza, ai fini del legittimo accesso al regime forfetario nel 2022, il contribuente deve essersi liberato di tale partecipazione entro il 31 dicembre 2021.

Partecipazioni in SRL

Mediante la barratura della casella 2 il contribuente dichiara:

- di non essere soggetto che controlla, direttamente o direttamente, SRL o associazioni in partecipazioni che esercitano attività economiche direttamente o indirettamente riconducibili a quelle svolte dal contribuente stesso.

Attenzione – Nel caso di partecipazione in S.r.l. la verifica del controllo diretto e dell’esercizio di attività riconducibili viene verificata sulla base dell’attività effettivamente svolta; pertanto, tale verifica avviene nell’anno di applicazione del regime, potendo eventualmente determinare la perdita del regime agevolato dall’anno successivo.

Osserva – Se il contribuente in regime forfetario, nel corso del 2022, deteneva una partecipazione in S.r.l., e su tale S.r.l. esercitava controllo diretto o indiretto, è con riguardo all’attività effettivamente svolta dalla S.r.l. e dal contribuente stesso nel medesimo anno 2022 che deve essere verificata la riconducibilità. Laddove questa venga ravvisata, il contribuente applica legittimamente il regime agevolato nel 2022 (e quindi barra la casella 2 del rigo LM21), ma deve abbandonare il regime dal 2023. Se, invece, le condizioni cui sopra si sono già verificate nel 2021, allora il contribuente non poteva adottare il regime forfetario già nel 2022.

Attività prevalente verso datore di lavoro o ex datore di lavoro

Mediante la barratura della casella 2 il contribuente dichiara:

- di non essere soggetto che ha esercitato attività prevalente (ovvero per più del 50% dei ricavi / compensi complessivi) a favore del proprio datore di lavoro, oppure dei datori di lavoro nei due precedenti periodi di imposta (oppure, per entrambi i casi, a favore di soggetti riconducibili a tali datori di lavoro, attuali e pregressi).

Attenzione – Anche in questo caso, come al precedente punto, la verifica deve essere effettuata guardando all’attività effettivamente svolta, e pertanto al termine dell’anno di applicazione del regime, potendo eventualmente determinare la perdita del regime agevolato dall’anno successivo. Valgono pertanto le medesime considerazioni già sovra riportate con riferimento al possesso di partecipazioni in S.r.l.

Ricorda – La causa ostativa non esercita i suoi effetti nei confronti dei soggetti che iniziano una nuova attività dopo aver svolto il periodo di pratica obbligatoria ai fini dell’esercizio di arti o professioni.

Redditi di lavoro dipendente, assimilato e pensione conseguiti nell’anno precedente

Mediante la barratura della casella 2 il contribuente dichiara:

- di non essere soggetto che ha percepito, nell’anno precedente, redditi di lavoro dipendente e da pensione e redditi assimilati a quelli di lavoro dipendente (artt. 49 e 50 del TUIR) di ammontare superiore a 30.000 euro. La verifica deve essere effettuata guardando all’ammontare di reddito di lavoro dipendente o pensione presente nella Certificazione Unica. La causa ostativa non opera se il rapporto di lavoro è cessato.

Attenzione – Se il rapporto di lavoro è cessato nel 2022, il reddito da lavoro dipendente non deve aver superato la soglia di 30 mila euro nell’anno 2021, poiché l’esimente relativa alla cessazione del rapporto di lavoro si applica con riferimento all’anno in cui tale cessazione si è verificata, con l’effettiva conclusione del rapporto di lavoro dipendente (in caso di preavviso, non rileva la data delle dimissioni, bensì il momento in cui è effettivamente terminato l’apporto lavorativo, al termine dell’eventuale periodo di preavviso osservato dal lavoratore).

La guida pratica di SuperBill per chi fa impresaScarica gratuitamente l’eBookL’eBook si propone di illustrare quali sono le tappe fondamentali per pianificare l’apertura di un’attività, la sua gestione e la sua crescita, partendo dall’analisi delle forme societarie e delle soluzioni contabili e fiscali più vantaggiose da adottare in fase di avvio e durante l’esercizio dell’attività, con una particolare attenzione al regime agevolato forfettario. Parti con il piede giusto e scarica la guida pratica – Il primo passo verso LA MIA IMPRESA |